di Carlo Clericetti

Il disastro delle subordinate ha finalmente acceso un faro sui comportamenti delle banche. Ma ecco un altro esempio di come si tolgono i soldi di tasca ai risparmiatori.

Paghereste 100 un’obbligazione che alla sua prima quotazione vale 95, o anche meno? Aspettate prima di rispondere di no, perché probabilmente lo avete già fatto. O meglio, lo hanno fatto tutti coloro che hanno accettato di acquistare all’emissione un’obbligazione proposta dalla banca di cui sono clienti. Tutti? Sì, tutti. Succede ogni volta, a causa di un meccanismo che, anche se è legale, emana un forte sentore di operazione truffaldina. Vediamo come è possibile.

Tutte le banche per finanziarsi emettono obbligazioni che poi vengono vendute al dettaglio. Una volta le obbligazioni erano uno strumento finanziario semplice e generalmente a basso rischio ed erano essenzialmente di due tipi, a tasso fisso oppure indicizzate. Non c’era molto da studiare, al massimo si doveva cercar di capire come funzionava l’indicizzazione, a quale parametro, ma anche qui la scelta era abbastanza limitata: poteva essere l’inflazione oppure uno dei più diffusi tassi interbancari (quelli a cui le banche si scambiano denaro a vicenda), ma generalmente erano tre o quattro al massimo.

Ma questa è quasi preistoria, ormai. Via via questi strumenti sono diventati sempre più complessi, l’ingegneria finanziaria ne ha costruiti infiniti tipi diversi (le cosiddette “strutturate”) e oggi che si avventura fuori dal campo ancora abbastanza tranquillo dei titoli pubblici dovrebbe, prima di comprare qualsiasi cosa, studiare attentamente il prospetto informativo e la scheda-prodotto per tentare di capire quale diavoleria sta mettendo nel suo portafoglio. Naturalmente non tutti – anzi, in effetti solo una piccola minoranza – sono in grado di valutare queste complesse costruzioni. Ma questa è un’altra storia, qui vogliamo parlare solo di quel “vizio originale” di cui si diceva all’inizio.

Per collocare le obbligazioni si forma un consorzio di banche, in modo da allargare la clientela potenziale. Ogni banca del consorzio collocherà una quota, dando incarico agli addetti ai borsini di venderle ai clienti delle sue filiali e agenzie. Il prezzo di collocamento è di norma pari al nominale, cioè 100.

Le banche del consorzio, però, naturalmente si fanno pagare per questo servizio, e la commissione è piuttosto salata. Affari dell’emittente, si penserà: e invece no, perché quelle commissioni vengono immediatamente scaricate sull’investitore. E dunque quando l’obbligazione va in quotazione il suo prezzo scende immediatamente – se va bene – di una percentuale pari a quella delle commissioni, a cui si aggiunge lo spread denaro-lettera, cioè la differenza tra il prezzo a cui il mercato è disposto a comprare e quello a cui è disposto a vendere. Questo spread è fortemente condizionato dalla liquidità dell’obbligazione, ossia dalla facilità di trovare un compratore quando si vuole venderla. Gran parte di queste emissioni sono poco o pochissimo liquide, e lo spread può facilmente portarsi via altri due punti percentuali.

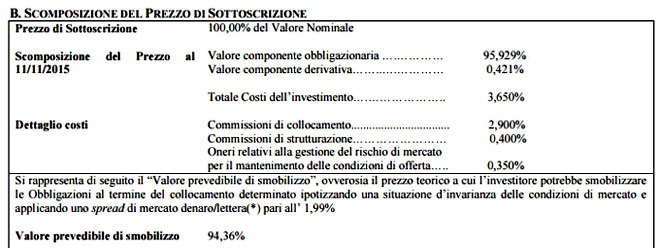

Fino a qualche tempo fa questo meccanismo rimaneva avvolto nel mistero. Poi è opportunamente intervenuta la Consob, che ha imposto di indicare, nella scheda che deve essere pubblicata per descrivere le caratteristiche del titolo, anche l’importo delle commissioni e la stima del primo prezzo che il prodotto avrà sul mercato all’atto della quotazione. Vediamo un esempio che riguarda un’emissione di una delle nostre maggiori banche appena collocata. Non facciamo il nome della banca perché non è un problema specifico di quella in particolare, ma di tutte. Ecco la tabella.

Come si vede, quello che ho pagato 100 al collocamento potrei comprarlo pochi giorni dopo a 96,35 (94,36 più lo spread massimo ipotizzato di 1,99). Quasi il 4% di differenza, e non è il caso peggiore, perché a volte si può arrivare a superare i 10 punti. Naturalmente questa differenza incide sensibilmente sul rendimento.

Ma perché succede? Perché già al momento del collocamento il valore di mercato dell’obbligazione sarebbe 94 o 95 (nella tabella, le due cifre alla voce “Scomposizione del prezzo”). A 100 si arriva aggiungendo le commissioni. Il mercato, poi, scambierà il titolo al suo effettivo valore. Sarebbe tutto più chiaro se il collocatore dicesse: “Ti vendo questa obbligazione, ma se la vuoi mi devi pagare una commissione del 3,65%”. Che è una commissione altissima: basti pensare che per acquistare un Btp sul mercato (prendendolo al collocamento non si paga nulla) un costo dello 0,50 è già piuttosto elevato.

Quindi, ricapitolando: la banca mi propone l’acquisto di un’obbligazione al collocamento; se aderisco la pago 100, se invece aspetto qualche giorno e la compro sul mercato la pago 95 o anche meno. In tutto questo non c’è niente di illegale, ma ciò non significa che, dal punto di vista sostanziale, non sia qualcosa di assai simile a un raggiro, una truffa. Tanto più che spesso le proposte vengono fatte per telefono, e sulle notizie fornite dai venditori ci sarebbe molto da dire. Alzi la mano chi, prima di accettare di sottoscrivere, ha potuto consultare prospetto e scheda-prodotto messi a disposizione dal proponente. Poi si possono sempre cercare su internet, ma ci vuole un po’ di impegno, e naturalmente bisogna essere in grado di capire quello che si legge.

Sulla vendita dei titoli di Stato la Banca d’Italia, ormai da molti anni, ha imposto un tetto alle commissioni. Sarebbe il caso di stabilire limiti anche per tutte le altre obbligazioni, e magari mettere mano al meccanismo che abbiamo descritto, che perpetua la tradizione secondo cui i piccoli investitori sono un “parco buoi” da spremere in tutti i modi.

(Repubblica – 2 gen 2016)

www.carloclericetti.it – Twitter: @CarloClericetti

Fonte: Repubblica il 2 gennaio 2016